かわらばん地域版78号 2022年5月

「税理士が解説!インボイス制度のポイント」(全2回)

第2回 『インボイス制度の特徴と対応方法』

今回は、インボイス制度の特徴とそれへの対応方法について考えたいと思います。

インボイスの正式名称は「適格請求書」といいます。イメージ的には、これまでの請求書に(発行者の)登録番号が書かれているものをいいますが、この番号は、課税事業者が税務署に申請して取得しますので、結果的にインボイスは、消費税を申告している事業者しか発行できない請求書になります。

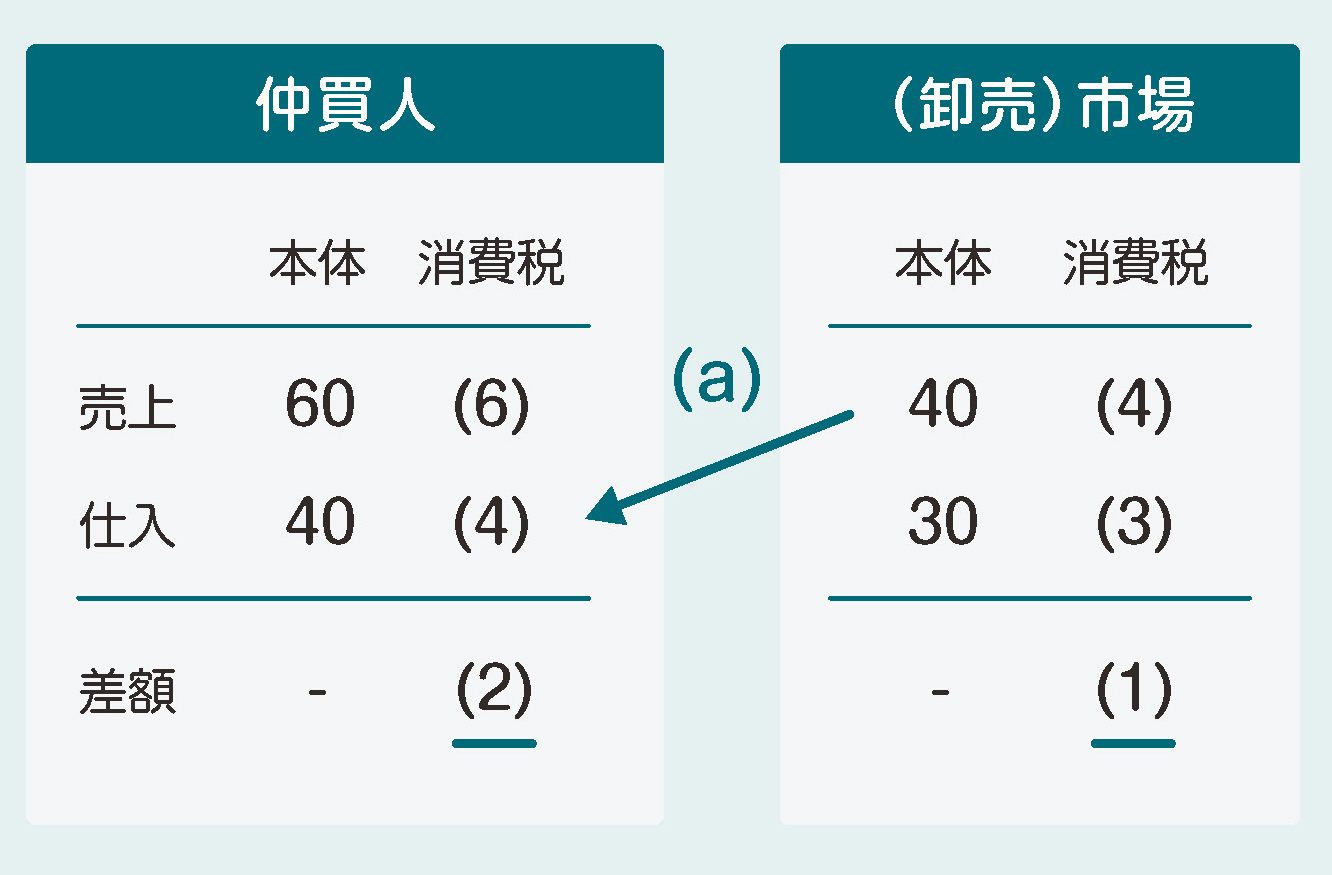

現在の法律では、事例の仲買人が仕入税額控除(以下、税額控除)の計算(-4)をするためには、市場(仕入先)が発行した請求書(a)を保存することが必要で、これまではこの(a)は普通の請求書でよかったのですが、新制度ではこれがインボイスであることが求められます。

例えば、仲買人が課税事業者で市場が免税事業者の場合、市場は番号付きのインボイスを発行することはできないため、仮に仲買人が市場から本体40(消費税4)のような書式の普通の請求書を受け取ってその支払いをしたとしても、新制度では(-4)の税額控除が認められなくなります(6 -0=6の納税)。このままですと、仲買人は44(0)の仕入を行ったのと同じ状態(実質的な値上げ?)になります。すると仲買人は市場に対して「消費税を請求しないでください!」と伝えることになってきます。

それではこの新制度にどう備えるべきでしょうか。これについては、自社が課税事業者なのか免税事業者なのか、そして自社の取引先(売上先と仕入先)が、それぞれ課税事業者なのか免税事業者なのかによって対応が異なります。

先ず、自社が課税事業者の場合。売上先が免税事業者であれば、「売上先は税額控除をしない=インボイスを要求されることは少ない=番号を取得する必要性は低い」となります。しかし、売上先に1社でも課税事業者(特に原則課税)がある場合は、売上先が税額控除をすることを見越して番号を取得しておく必要があります。同時に、自社でも税額控除ができるように、仕入先が発行する請求書がインボイスなのかどうかについて、常にチェック(以下、判定チェック)し続ける必要があります。(ただし自社が簡易課税の場合は自社で税額控除をしないため判定チェックは不要(前号参照))

次に、自社が免税事業者の場合。まず、仕入先の判定チェックについては、そもそも自社で消費税(税額控除)の計算をしないため、不要です。また売上先も免税事業者の場合は、自社が課税事業者の場合と同じ理由で、番号を取得する必要性は低くなります。問題は売上先に1社でも課税事業者がある場合。売上先からインボイスの発行を求められる反面、自社でインボイスが発行できないという事態に陥ります。これをどう考えるべきか。

そもそもこのインボイス制度は、「税額控除の対象となるのは、消費税の申告をしている事業者から請求された消費税だけですよ」というルールですので、仮に免税事業者から消費税相当額の請求を受けなければ、税額控除ができなくても新たな税負担は生じないことになります。しかし、売上先が、免税事業者である自社に対する判定チェックの負担を嫌って、仕入先を課税事業者のみに限定するような取り扱いが暗に想定されるような場合は、自ら免税事業者の地位を返上してでも、インボイスを発行できるような体制にしておくことも経営判断として覚悟しなければならないのかもしれません。(おわり)

〇 天野 俊裕 〇

天野俊裕税理士事務所 代表

市内の中小企業を中心に、帳簿や決算申告書の作成にとどまることなく、それぞれの会社の事業の将来を見据えた関与をモットーとしている。昭和49年相模原市生まれ、平成16年税理士登録。

天野俊裕税理士事務所 天野代表

天野俊裕税理士事務所 天野代表